Во октомври, месецот на штедење, ја истражуваме културата на штедење во земјата и разговараме со Марко Савовски, директор на Секторот за население во Шпаркасе Банка АД Скопје.

Штедењето не е само финансиска практика, ги одразува вредностите на општеството, приоритетите и ставот кон парите. Зборуваме за навиките на штедење, актуелните трендови и социјалните фактори што влијаат на тоа како поединците и семејствата пристапуваат кон штедењето. Со разбирање на овие аспекти можеме да добиеме слика за поширокиот економски изглед на земјата и за финансиската благосостојба на нашите граѓани.

Пари: За почеток, можете ли да ни објасните каква е културата на штедење во нашата земја и зошто таа е суштински важна и за поединците и за економијата во целина?

Савовски: Штедењето не е само лична навика, туку и важен столб на економскиот раст и стабилност. Многумина не ја согледуваат целосната слика и улогата што штедењето ја игра, не само за поединецот, туку и за општеството и економијата. Штедењето како навика во секојдневието на македонските граѓани е во постојан развој, но има простор за подобрување. Според податоците на Народната банка, вкупните депозити на домаќинствата во македонските банки бележат континуиран раст во изминатите години. Во тековната 2024 година, депозитите на домаќинствата во банките во државата забележале значителен раст. Во периодот од април 2023 до април 2024 година, депозитите на домаќинствата се зголемиле за 10,4% и достигнале 5,91 милијарди евра, што е главно резултат на зголемените долгорочни депозити и депозитни пари, додека краткорочните депозити покажуваат намалување.

Сепак, финансиската едукација во земјава сè уште не е на посакуваното ниво. Според последниот извештај за финансиската писменост во нашата држава, само околу 30% од испитаниците може да се сметаат за финансиски едуцирани, а само 6% имаат високо финансиско знаење. Ова укажува на потребата од понатамошна едукација и промоција на културата на штедење и на зајакнување на советодавната улога што ние банките ја имаме во банкарскиот сектор.

Штедењето е суштински важно и за поединците и за економијата во целина. На индивидуално ниво, тоа обезбедува финансиска сигурност и стабилност, овозможувајќи им на луѓето да се справат со неочекувани трошоци или економски предизвици. На макроекономско ниво, високата стапка на штедење придонесува за економската стабилност и раст. Кога значителен дел од населението штеди, банките имаат повеќе капитал за кредитирање на бизнисите и на поединците, што го стимулира економскиот развој.

Интересно е да се напомене дека во последните 10 години, вкупните депозити во македонските банки растат со просечна годишна стапка од околу 8%, што доведе до зголемување на штедењето за околу 10 процентни поени во однос на БДП. Ова е охрабрувачки тренд, кој укажува на постепено зајакнување на културата на штедење во нашата земја.

Сепак, сè уште постојат предизвици. Многу граѓани сè уште преферираат да чуваат готовина дома, што е неефикасно и ризично. Затоа, како банкарски сектор, континуирано работиме на едукација на населението за придобивките од штедењето во банка и различните опции што им стојат на располагање.

Пари: Како може поединците и семејствата да негуваат подобра навика за штедење?

Савовски: Кога зборуваме за развивање добри навики за штедење, нема единствено решение што е применливо за сите, бидејќи секое семејство и поединец се соочуваат со различни финансиски предизвици. Сепак, постојат неколку стратегии што можат да го олеснат процесот. Прво, од суштинска важност е да се постават јасни и реалистични финансиски цели како, на пример, заштеда за одмор, купување нов автомобил, или создавање фонд за итни случаи. Според истражувањата на Народната банка, само 40% од македонските граѓани имаат јасно дефинирани финансиски цели, што покажува дека има простор за подобрување во оваа област.

Понатаму, креирањето и придржувањето кон буџетот е клучен чекор во подобрување на навиките за штедење. Во Шпаркасе Банка забележавме дека клиентите што редовно го следат својот буџет преку нашата мобилна апликација, во просек успеваат да заштедат 15-20% повеќе од оние што не го прават тоа. Ова покажува колку е важно постојаното следење и контрола на личните финансии.

Еден совет што често го давам е да се започне со мали, но редовни износи на штедење. На пример, ако некој одвојува 1.000 денари месечно, за една година тоа се 12.000 денари, плус каматата. Тоа можеби не изгледа многу, но е одличен почеток.

Исто така, автоматизирањето на штедењето може да биде многу ефективно. Во Шпаркасе Банка нудиме опција за автоматски трансфер на одреден процент или фиксен износ од платата на штедна сметка. Клиентите што ја користат оваа опција во просек штедат 30% повеќе од оние што не ја користат. Автоматизирањето на заштедите со поставување редовни трансфери на штедни сметки, исто така може да го олесни процесот и да го направи конзистентен.

На крај, важно е да се едуцираме за различните опции за штедење и инвестирање. Статистиките покажуваат дека само околу 25% од македонските граѓани се чувствуваат доволно информирани за финансиските производи. Станува збор за постепен процес, но со малку дисциплина и правилен пристап, секој може да развие добри навики за штедење.

Пари: Со оглед на актуелната економска клима, каде што многу луѓе се преокупирани со плаќање сметки и подмирување долгови, дали сè уште можеме да зборуваме за важноста од негување култура на штедење?

Савовски: Свесен сум дека многу граѓани денес се соочуваат со предизвици поврзани со секојдневните трошоци и обврски. Според податоците од Државниот завод за статистика, трошоците за живот во државата пораснаа за околу 5% во последната година. Покрај овие тешкотии, културата на штедење останува исклучително важна, а штедењето добива уште поголемо значење. Тоа не подразбира занемарување на тековните финансиски обврски, туку наоѓање соодветен баланс.

Во Шпаркасе Банка, ги охрабруваме нашите клиенти да размислуваат за штедењето како за „плаќање на самите себе“, што помага во поставување финансиски приоритети.

„Плаќање на самите себе“ е концепт што се однесува на практика на редовно одвојување одреден процент од вашата плата или приходи како форма на лична заштеда или инвестирање пред да ги платите другите трошоци. Ова е клучна стратегија во личните финансии, која помага да изградите навика на штедење и да се осигурите дека прво ги приоретизирате сопствените финансиски цели.

Граѓаните често знаат да кажат дека не можат да штедат поради високите трошоци за живот. Но и намалувањето на трошоците може да создаде простор за штедење.

Тука можеби се поставува потпрашањето – „Како да се приоретизира штедењето, кога трошоците на живот се навистина високи?“ Но, давањето приоритет на штедењето во услови на финансиски оптоварувања бара стратешки пристап. Затоа и ние како банка тука се вклучуваме со советодавна улога, дека суштината е во започнување со одвојување мала, податлива сума пари секој месец за заштеди, дури и ако е скромна. Целта е да се изгради навика за штедење наместо веднаш да се акумулира голема сума. Создавањето буџет што ги балансира трошоците за живот со заштеди, може да помогне да се осигури дека ниту еден аспект не е запоставен.

Еден пристап што го препорачуваме е „правилото 50/30/20“. Тоа значи 50% од приходите да одат за основни потреби, 30% за желби, а 20% за штедење и отплата на долгови. Иако ова може да изгледа тешко достижно за некои, важно е да се започне со помали чекори.

Во нашата банка, забележуваме дека клиентите што започнуваат со мали износи на штедење, често ја зголемуваат сумата со текот на времето како што се навикнуваат на новиот начин на управување со финансиите.

Исто така, важно е да се напомене дека штедењето не е само за големи цели. Создавањето фонд за итни случаи, колку и да е мал на почетокот, може да обезбеди финансиска сигурност и да го намали стресот во неочекувани ситуации.

Накратко, иако економската клима е предизвикувачка, културата на штедење останува клучна за долгорочната финансиска стабилност. Тоа е вештина што се развива со време, и секој чекор, колку и да е мал, е чекор во правилна насока.

Пари: Денес особено интересна тема е и инвестирањето. Луѓето зборуваат и за инвестирање во акции и тргување на пазари на капитал. Како банкарски експерт во оваа област, какво е нивото на свест на оваа тема и колку е важно да се луѓето едуцирани пред да пристапат кон овие финансиски алтернативи? И на кој начин Македонците можат да инвестираат?

Савовски: Интересот за инвестирање во акции и тргување на пазарите на капитал во Македонија постепено расте, но сè уште е на релативно ниско ниво во споредба со развиените земји. Според податоците на Македонската берза, вкупната пазарна капитализација на котираните компании во изминатиот месец септември 2024 година, изнесуваше околу 293 милијарди денари или приближно 4,8 милијарди евра.

Меѓутоа, свеста за овие финансиски алтернативи и нивото на финансиска едукација кај општата популација сè уште не е на посакуваното ниво. Анализите покажуваат дека околу 30% од испитаниците имаат основно разбирање за концептите на инвестирање. Тука повторно би ја споменал улогата на економските чинители на пазарот со тргување на капитал.

Во суштина, едукацијата е клучна пред да се пристапи кон овие финансиски алтернативи. Без соодветно знаење, постои ризик од донесување погрешни одлуки, кои можат да имаат сериозни последици врз финансиската состојба на поединците.

Што се однесува до можностите за инвестирање, македонските граѓани имаат неколку опции. Покрај директното инвестирање во акции на Македонската берза, постојат и финансиски инструменти како, на пример, ETF (Exchange Traded Funds), кои се вид финансиски инструмент што комбинира карактеристики на акциите и на фондовите. ETF-ите се тргуваат на берзата како обични акции и претставуваат кошница од различни средства, како акции, обврзници или стока. Тие нудат можност за диверзификација, ликвидност и флексибилност во инвестирањето, со што се популарни и кај индивидуални инвеститори и кај професионални менаџери на фондови.

Дополнително, банките како што е Шпаркасе Банка, нудат можности за инвестирање во државни обврзници и други финансиски инструменти. Во последно време забележуваме зголемен интерес за т.н. „зелени инвестиции“, односно вложувања во компании и проекти фокусирани на одржлив развој и заштита на животната средина.

За нашите клиенти, овие опции за инвестирање се достапни преку нашиот Оддел за услуги со хартии од вредност, кој има долгогодишно искуство и доминантен пазарен удел во сегментот на тргување на странски пазари.

Важно е да се истакне дека секое инвестирање носи одреден степен на ризик и затоа е клучно потенцијалните инвеститори темелно да се информираат пред да донесат одлука. Ние, како банка, сме тука за да ги поддржиме нашите клиенти во овој процес, нудејќи им не само финансиски производи, туку и стручни совети и едукација.

На крајот, би сакал да нагласам дека инвестирањето треба да биде дел од една поширока стратегија за управување со личните финансии, која опфаќа штедење, осигурување и долгорочно планирање. Само со сеопфатен пристап можеме да создадеме финансиска стабилност и сигурна иднина.

Пари: Шпаркасе Банка е дел од една од најсилните австриски групации Штаермеркише Шпаркасе, која следната година прославува 200 години од своето постоење. Важите за силна, сигурна и стабилна банка со значајно депозитно портфолио на физички и правни лица. Ако зборуваме за условите за орочување депозити и поттикнување на навиките за штедење кај населението, објаснете ни кои се условите што им ги нудите на вашите клиенти во улога на штедачи?

Савовски: Како директор на Секторот за население во Шпаркасе Банка, горд сум на фактот што нашата банка, како дел од Штаермеркише Шпаркасе групацијата со речиси 200-годишна историја, обезбедува стабилност и доверба за нашите клиенти.

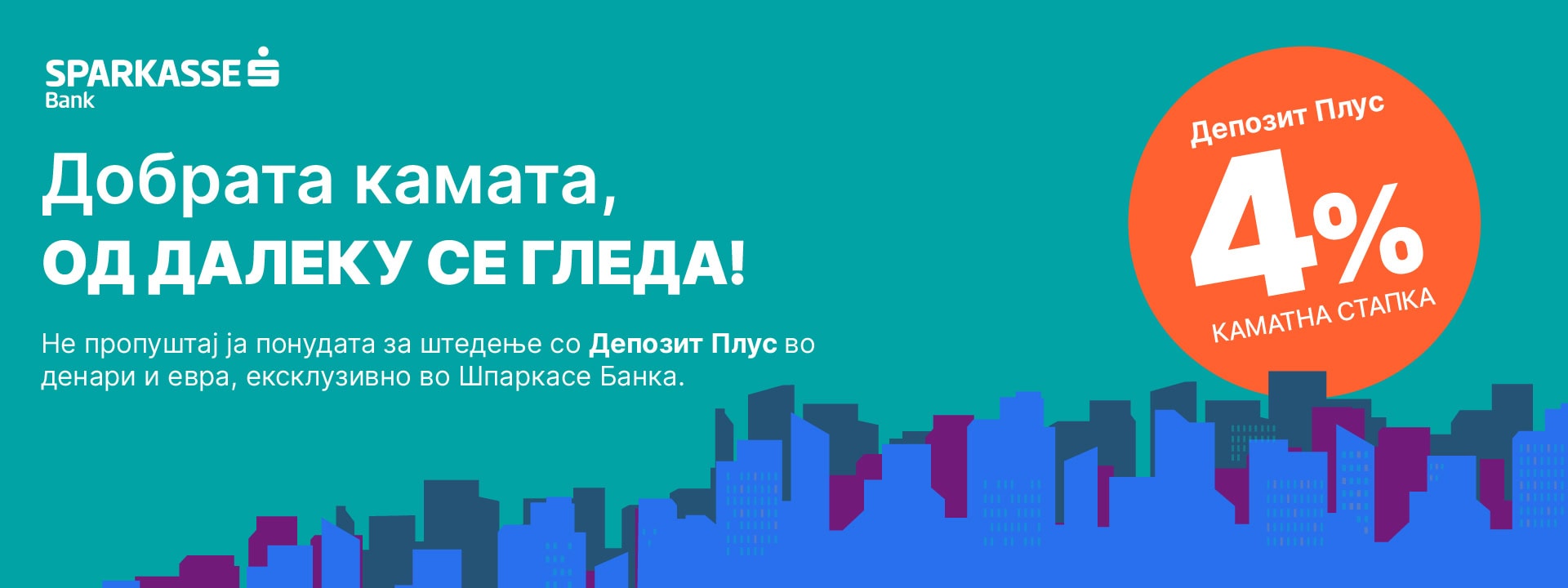

Еден од нашите најатрактивни производи е „Депозит Плус“, кој нуди фиксна каматна стапка и сигурност за целиот период на орочување. За денарски депозити, нудиме до 4% годишно за 25 месеци, додека за депозитите во евра, каматата достигнува 3,30% за истиот период. Минималниот влог е само 2.000 денари или 100 евра, што го прави штедењето достапно за сите.

Со „Депозит Плус“, клиентите имаат флексибилност во исплатата на каматата, која може да се исплаќа месечно или на крајот од орочувањето, приспособувајќи се на нивните финансиски потреби. Дополнителна сигурност носи и фактот дека депозитите се целосно осигурени преку Фондот за осигурување на депозити.

Во Шпаркасе Банка, штедењето го гледаме како начин за градење посигурна финансиска иднина за нашите клиенти. Затоа постојано работиме на нови и иновативни производи, кои ќе ги задоволат променливите потреби на пазарот и ќе помогнат во остварувањето на нивните финансиски цели.

Пари: Спомнавте дека Шпаркасе Банка се грижи за финансиското здравје на своите клиенти и се насочува кон темелна финансиска едукација. Велат навиките за штедење се создаваат од најрана возраст. Кој е вашиот концепт во оваа насока?

Савовски: Во Шпаркасе Банка, длабоко веруваме дека навиките за штедење навистина се создаваат од најрана возраст. Затоа, развивме сеопфатен пристап што се фокусира на финансиската едукација и поттикнување на штедењето кај најмладите.

Еден од нашите најуспешни производи е „Детскиот депозит“, кој е специјално дизајниран за деца до 18 години. Овој план нуди атрактивна каматна стапка од 4,1% годишно, што е значително повисока од просечната каматна стапка на пазарот која, според податоците на Народната банка, изнесува околу 1,8% за штедни влогови. Минималниот почетен влог е 3.000 денари, односно 50 евра, а понатамошните вложувања се целосно флексибилни без никакви ограничувања, што го прави овој штеден производ достапен за повеќето семејства.

Но, нашиот пристап не се ограничува само на банкарски производи. Горди сме на нашиот едукативен карван, кој оваа година ќе опфати повеќе од 4.000 основци низ целата земја. Овој карван, преку интерактивни работилници и игри, ги учи децата за основните концепти на штедењето и управувањето со пари.

Според нашите интерни истражувања, децата што учествувале во овие работилници покажуваат поголема веројатност да започнат со редовно штедење во споредба со нивните врсници што не учествувале.

За тинејџерите и за младите лица во моментов развиваме дигитална платформа за финансиска едукација, која ќе нуди широк спектар на ресурси – од едукативни текстови – курсеви и интерактивни квизови до детални водичи за различни финансиски теми. Нашата цел е да им помогнеме на младите луѓе да носат информирани финансиски одлуки во клучните моменти од нивниот живот, какви што се започнување студии, прво вработување, купување прв дом или, пак, започнување сопствен бизнис.

Дополнително, организираме и практични работилници за финансиско планирање. Овие работилници ги водат наши искусни банкарски експерти и опфаќаат теми како буџетирање, управување со долгови и основи на инвестирањето.

Сметаме дека овој сеопфатен пристап – комбинација на атрактивни банкарски производи и темелна финансиска едукација – е клучен за градење здрави финансиски навики од најрана возраст. Нашата визија е да создадеме генерација на финансиски едуцирани и одговорни граѓани, кои ќе придонесат за економската стабилност и просперитет на нашата земја.

Пари: Кои мислите дека ќе бидат клучните трендови во штедењето и инвестирањето во некоја блиска иднина?

Савовски: Клучните трендови во штедењето и во инвестирањето, во блиска иднина ќе бидат водени од технологијата и зголемената свест за одржливост.

Веќе гледаме како дигиталните алатки и апликации им овозможуваат на нашите клиенти полесно да ги следат своите заштеди, да поставуваат финансиски цели и да инвестираат. На пример, нашата мобилна апликација бележи раст на корисниците од 30% годишно, што јасно укажува на овој тренд.

Исто така, забележуваме зголемен интерес за одржливо и општествено одговорно инвестирање. Сè повеќе клиенти, особено помладите генерации, бараат начини да ги усогласат своите инвестиции и финансии со личните вредности. Во Шпаркасе Банка, работиме на развој на инвестициски и штедни производи што ќе одговорат на задоволување на оваа потреба.

Планирањето за пензионирање станува сè покомплексно. Забележуваме дека нивото на животен стандард во текот на работниот век не е секогаш пропорционално со финансиската подготвеност за пензионирање. Затоа, сè повеќе се фокусираме на финансиско планирање за различни животни фази, нудејќи персонализирани совети и производи приспособени на индивидуалните потреби и цели.

Во блиска иднина, очекуваме и раст на микроштедењето. Ова е тренд што овозможува штедење на мали износи, автоматски, при секојдневни трансакции. На пример, заокружување на трансакциите и штедење на разликата. Ова може да биде особено атрактивно за помладите генерации, кои сакаат да започнат со штедење, но немаат големи суми на располагање.

Оваа опција е достапна за клиентите на Шпаркасе Банка преку услугата „Постепено штедење“ наменета за корисниците на дебитни картички. Оваа услуга овозможува клиентите да штедат при секое купување со дебитната картичка. Идејата е дека со секоја трансакција со дебитната картичка, автоматски износот се заокружува до најблиската 100-тка, со што се издвојува мал износ, кој потоа се префрла на посебна штедна сметка.

Преку оваа услуга, корисниците можат да штедат незабележливо додека ги извршуваат своите секојдневни купувања. Целта е да се поттикне културата на штедење на едноставен и автоматизиран начин, што истовремено го подобрува и личното финансиско здравје на корисниците.

Овие трендови ја истакнуваат потребата за флексибилност и персонализирани финансиски услуги. Во Шпаркасе Банка, постојано се приспособуваме за да им обезбедиме на клиентите иновативни и сигурни решенија, со цел да ги задоволиме нивните специфични финансиски потреби.

Пари: Зошто клиентите да ја одберат токму Шпаркасе Банка за свој финансиски партнер?

Савовски: Како што веќе споменав, Шпаркасе Банка, како дел од реномираната Штаермеркише Шпаркасе групација со повеќе од 200 години традиција, ја носи својата историја и стабилност во модерниот финансиски свет. Ова наследство ни овозможува не само да бидеме сигурен партнер на нашите клиенти, туку и да обезбедиме долгорочна доверба во секоја финансиска одлука.

Нашата улога е повеќе од обична банка – ние сме нивни лични финансиски советници. Со холистички пристап, ги согледуваме специфичните потреби на секој клиент и креираме решенија што се целосно приспособени на нивните животни цели. Од купување на првиот дом до пензиско планирање, нашиот стручен тим е тука да ги води и да ги советува во секоја важна животна фаза.

Пионери сме во одржливото и општествено одговорно банкарство во нашата земја и развиваме производи што не само што ги задоволуваат финансиските потреби на нашите клиенти, туку и придонесуваат за поодржлива иднина.

Постојано иновираме. Во моментов работиме на воведување микроинвестициски опции и проширување на нашето портфолио на инвестициски производи, вклучувајќи и опции за одржливо инвестирање.

Нашата посветеност кон финансиската едукација е единствена на пазарот и дел од нашата долгорочна стратегија за создавање свесно и финансиски здраво општество. Преку едукација ја подигаме свесноста за важноста на финансиското здравје, со што активно придонесуваме кон изградба на одржлива и силна економија – основа за просперитет на секој поединец и бизнис.

Нашата грижа за клиентите не завршува со продажба на производ. Ние нудиме континуирана поддршка и советување, помагајќи им на нашите клиенти да ги приспособат своите финансиски стратегии како што се менуваат нивните животни околности.

За крај, она што нè издвојува е нашата визија за иднината на банкарството. Ние не само што се приспособуваме на промените, туку активно ги обликуваме, со цел да создадеме подобро финансиско искуство за нашите клиенти.

Во суштина, кога клиентите ја избираат Шпаркасе Банка, тие не добиваат само банка, туку долгорочен финансиски партнер посветен на нивниот финансиски успех и благосостојба.

#ВерувајВоИднината

Аналитика

Аналитика