Време е за обложување на пад на американскиот долар бидејќи Федералните Резерви на САД се чини веројатно ќе ги намалат каматните стапки пред крајот на годината, додека нејзиниот колега од еврозоната, ЕЦБ, продолжува да ја затегнува монетарната политика, тврдат стратезите на TS Lombard, во белешката во средата.

Време е за обложување на пад на американскиот долар бидејќи Федералните Резерви на САД се чини веројатно ќе ги намалат каматните стапки пред крајот на годината, додека нејзиниот колега од еврозоната, ЕЦБ, продолжува да ја затегнува монетарната политика, тврдат стратезите на TS Lombard, во белешката во средата.

„Оваа недела ги скратуваме фјучерсите на DXY…“, рекоа Скајлар Монтгомери Конинг, виш глобален макро стратег и Андреа Чиконе, шеф на истражување, во TS Lombard, во вторникот. Ова се однесува на фјучерс договори на ICE американскиот долар индекс DXY, 0,15%, мерка на доларот во однос на кошницата од шест главни валути.

Американскиот долар дивееше во 2022 година, искачувајќи се до повеќедецениските највисоки вредности наспроти главните колеги, вклучувајќи го еврото EURUSD, -0,06%, кој се тргуваше под паритет за прв пат во повеќе од две децении, заедно со јапонскиот јен USDJPY, 0,58 % и британската фунта GBPUSD, -0,19%. Индексот на американскиот долар ICE се искачи на 20-годишен максимум во октомври, но оттогаш се повлече за околу 15% и повлече повеќе од 50% од релито од неговиот 6 јануари 2021 година, најниско до највисокото во октомври 2022 година.

Доларот порасна минатата година бидејќи Федералните резерви започнаа опасна серија на зголемувања на каматните стапки, подигнувајќи ја својата референтна стапка од речиси нула на над 4% со низа големи потези во напорите да ја намали инфлацијата. Сега се гледа дека ФЕД го забавува темпото на зголемување на стапката во 2023 година.

Банката на федерални резерви и учесниците на пазарот не се согласуваа околу патеката на стапката, при што креаторите на политиката ги нагласија нивните очекувања за стапката на фондовите на ФЕД, сега на 4,25% до 4,5%, за да надминат над 5% и да останат таму некое време. Пазарите на пари покажуваат дека учесниците очекуваат стапката на федералните фондови да се надмине под тоа ниво и потенцијално да падне пред крајот на годината.

ТС Ломбард рече дека нејзиниот главен економист, Стив Блиц, очекува дека забавувањето на инфлацијата ќе доведе до тоа ФЕД да го прекине циклусот на затегнување од 5%, со зголемување на стапката за четврт поен во февруари, веројатно последен од циклусот. Тој гледа намалување на стапките во тек до средината на годината, бидејќи пазарот се движи кон цената во рецесија, што би извршило надолен притисок врз приносите на Министерството за финансии.

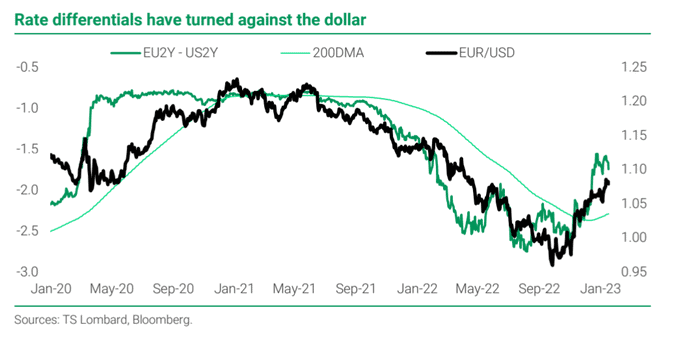

Додека ФЕД ги предводеше централните банки во затегнување на политиката во 2022 година, зголемувајќи ги американските приноси во однос на приносите на глобалните државни обврзници и подигнувајќи го доларот, таа динамика се преврте оваа година, велат стратезите.

„Покрај тоа, 2-годишниот диференцијал, кој сигнализираше нагорен пресврт на доларот во јуни 2021 година, сега се помести во корист на еврото нагоре за прв пат оттогаш“, напишаа тие (графикон) .

Што се однесува до валутниот пар евро/долар, прашањето за инвеститорите ќе се префрли од тоа дали ФЕД ќе ги намали стапките во 2023 година до „колку длабоко“, велат аналитичарите. Европската централна банка, во меѓувреме, најверојатно ќе се придржува до агресивната серија на зголемувања на стапките наведени на нејзиниот состанок за политика во декември.

Што се однесува до валутниот пар евро/долар, прашањето за инвеститорите ќе се префрли од тоа дали ФЕД ќе ги намали стапките во 2023 година до „колку длабоко“, велат аналитичарите. Европската централна банка, во меѓувреме, најверојатно ќе се придржува до агресивната серија на зголемувања на стапките наведени на нејзиниот состанок за политика во декември.

„ЕЦБ има преголема пристрасност, но исто така го започна својот циклус на затегнување подоцна од останатите развиени пазарни економии и така направи помалку кумулативно затегнување“, напишаа тие. „Ова значи дека европските стапки се помалку рестриктивни, давајќи ѝ на банката повеќе простор во оваа фаза од циклусот да покачува, а потоа да паузира. Се чини дека пазарите на стапки го одразуваат овој став: во однос на намалувањата на ЕЦБ во 2023 година, во оваа фаза има мала цена. Така, веројатно ќе има период во кој приказната е една од конвергенцијата на политиката на ФЕД и ЕЦБ“.

Сепак, тие додадоа предупредување. „Се чини дека постои ограничување за тоа колку пазарот мисли дека ЕЦБ може да се стегне: колку е повисока терминалната стапка на ЕЦБ што ја цени пазарот, толку повеќе пазарните цени се намалуваат“, велат тие. И бидејќи рецесијата на САД би ја влошила рецесијата во ЕУ, ЕЦБ најверојатно ќе мора да ја следи ФЕД во намалувањето на стапките во одреден момент.

Аналитика

Аналитика