Разговаравме со г-дин Горан Марковски, член на одборот на директори и главен извршен директор на КБ Публикум Инвест, Друштво за Управување со инвестициски фондови.

Горан Марковски, главен извршен директор на КБ Публикум Инвест АД Скопје

Од неговата професионална биографија може да ги издвоиме следниве достигнувања:

-Дипломирал на Економскиот факултет во Скопје, на отсек Финасиско-сметководствен менаџмент. Во 2002 година магистрирал на истиот факултет, на тема „Инвестиционите фондови и нивните перспективи во Република Македонија”.

-Поседува CFA сертификат, како и дозвола за портфолио менаџер издадена од Комисијата за хартии од вредност на Србија.

-Поседува дозвола за инвестиционен советник издадена од Комисијата за хартии од вредност на Македонија.

-Од 2002 до 2005 година работи како финансиски аналитичар во КБ Брокер.

-Од 2005 до 2008 година работи како директор на Дирекцијата за работа со останати финансиски инструменти во Комерцијална Банка АД Скопје.

-Во 2007 работи како портфолио менаџер во Фокусинвест АД Белград.

-Од 2008 година работи како директор на Дирекцијата за вршење услуги со хартии од вредност во Комерцијална Банка АД Скопје.

Во моментов, е на позиција на главен и извршен директор на КБ ПУБЛИКУМ ИНВЕСТ, друштво кое во моментов е лидер и управува со 52% од средствата на инвестициските фондови во нашата земја.

Во продолжение ви го пренесуваме целосното интервју:

1. КБ Публикум има 4 инвестициски фондови со различни карактеристики согласно преференциите на инвеститорите. На кој начин потенцијалнот инвеститор може да го одбере вистинскиот фонд за него?

– Изборот на фондот треба да се базира на преференциите на индивидуалниот инвеститор и тоа во зависност од ризикот кој инвеститорот е спремен да го прифати и очекуваниот принос, временската рамка на вложување на средствата, одредени лични преференции и ограничувања во однос на вложувањата. Ако формулираме препораки од аспект на возраста на инвеститорите, вложувањата во поризични фондови кои генерираат повисоки стапки на принос одговараат на помладите инвеститори кои имаат долг временски хоризонт пред себе и со самото тоа и поголем простор за преземање на ризик, додека поконзервативните фондови одговараат на повозрасни инвеститори коишто во периодот на инвестирање првенствено настојуваат да ја зачуваат вредноста на инвестицијата и да остварат стабилен принос.

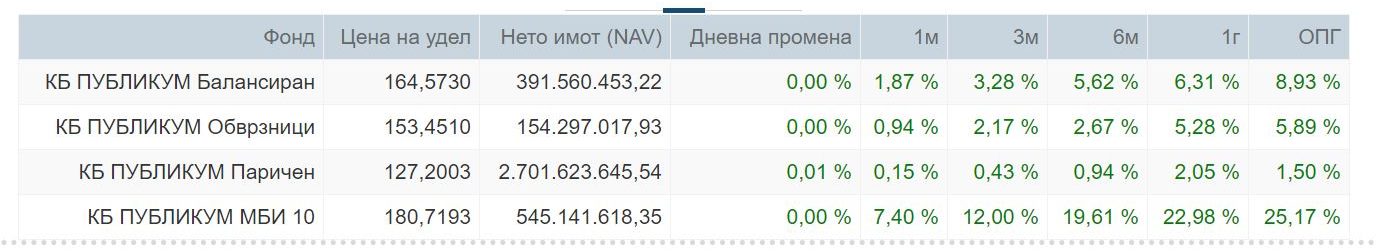

Датум на вреднување: 29.9.2019 година

* Приносот на КБ Публикум МБИ10 од почеток на годината до денес изнесува 25,17%.

2. Што е разликата од инвестирање во инвестициски фонд наспроти индивидуално инвестирање во акции на берза?

– Здружувањето на средства на поголем број на инвеститори нуди предности од аспект на:

• Диверзификација на вложувањата во различни финансиски инструменти

• Професионално управување и експертиза

• Достапност за секој инвеститор

• Ликвидност на вложените средства

• Намалување на трошоците за инвестирање и водење на портфолио

3. Колку населението во земјава инвестира во инвестициските фондови во споредба со регионот?

– Доколку се анализира вредноста на средства со кои управуваат фондовите во однос на БДП, се покажува дека нашата земја има ниско ниво на акумулација на средства и заштеди и во споредба со регионот фондовите во Македонија сеуште зафаќаат многу мал дел од финансискиот сектор. Овој параметар во 2018 година во Македонија изнесувал близу 1%, додека пак во Словенија 6,2%, во Грција 2,4%, а во Србија околу 0,8%. За споредба, развиените земји имаат многу повисок коефициент на акумулација на средствата. Така во 2018 година во Австрија тој бил 48,7%, Белгија 41,3%, Германија 61,1%, Франција 77,5%, а уште поголеми имаат Данска со 110,7% и САД со 118,9%. Ова покажува дека потребно е време и навика на штедење, како и долг период на акумулирање на средства за да се достигне нивото на развиените земји.

4. Како гледате на фондовите чиешто портфолио се темели на компании од земји во развој или топ светски компании и дали имаат во најава отворање на некој нов фонд?

– Врз основа на очекувањата и прогнозите за трендовите на развој – глобално и по поединечни групи на земји, можеме да констатираме дека и во наредниот период ќе има подинамизиран раст на растечките економии. Во согласност со овие очекувања ние го прилагодуваме соодветно портфолиото на фондовите кои се изложени кон овие пазари во насока на минимизирање на ризиците и остварување на оптимално ниво на принос и соодветното ниво на ризик. Во наредниот период во зависност од движењата на пазарите, доколку се создадат поволни услови планираме да формираме фондови кои ќе бидат усмерени кон вложувањата во акции со географски и фокус на дејност што ќе одговара на потребите на нашите инвеститори.

5. Како гледате на новата регулатива со која се овозможува домашни правни и физички лица да тргуваат со странски хартии од вредност? Дали ова претставува потенцијален ризик на одлив на средства од инвестициските фондови или здрава конкуренција каде сепак ќе преовладува знаењето и искуството?

– Промената на регулативата овозможува индивидуални вложувања на странските пазари, меѓутоа ниското ниво на финансиска едуцираност на населението, ниското ниво на акумулација и заштеди по глава на жител претставуваат ограничување на можностите на индивидуалните инвеститори и не овозможуваат големи одлевања на средства. Напротив, најголем дел од заштедите продолжуваат да се чуваат во банките со негативен реален принос. Тоа го покажува и стапката на раст на депозити која на годишно ниво заклучно со август 2019 година е 9,95%.

6. Каков ефект ќе имаат инвеститорите во вашите удели со измените од законот со кој е предвидено данокот на капитална добивка повторно да се применува од почетокот од следната година?

– Воведувањето на данок на капитална добивка има негативно влијание врз приносот кој инвеститорите би го добиле при реализирање на добивката. Нашите очекуања се дека државата ќе излезе во пресрет на оваа индустрија и ќе го продолжи периодот на даночно ослободување и во наредниот период во интерес на динамизирање и развој на пазарот на капитал.

7. Какви се вашите предвидувања за движењата на финансиските пазари во наредниот период?

– Без оглед на добрите приноси на главните светски индекси од почетокот на годината до денес, очекувањата за нивното движење до крајот на 2019 година остануваат негативни. Mакроекономски индикатори упатуваат на забавување на светската економија. Исто така бележиме намалување на профитабилноста кај корпоративниот сектор и намалување на нивото на инвестиции како резултат на тековните политички и економски шокови. Во зависност од нивниот исход истите можат да имаат дополнителни позитивни или негативни ефекти врз светската економија во иднина, а соодветно на тоа и врз движењето на цените на хартиите од вредност. Меѓутоа забавувањето на економскиот раст и намалувањето на инфлацијата се повеќе упатува кон нов синхронизиран циклус на акомодативна монетарната политика од страна на централните банки во светот. Тоа сигурно ќе доведе до подолг период на ниски каматни стапки што би одело во прилог на постоечкото портфолио на хартии од вредност.

Аналитика

Аналитика